Les entreprises et les consommateurs canadiens sont plus au courant des fraudes de paiement, mais doivent demeurer prudents quant à l’atténuation des risques

De nouvelles recherches montrent que depuis le début de la pandémie de COVID-19, les entreprises et les consommateurs canadiens semblent être plus conscients des risques de fraudes de paiement et être mieux outillés pour se protéger.

Dans l’ensemble, 21 % des entreprises canadiennes et 12 % des consommateurs déclarent avoir été victimes de fraude de paiement. Bien que le taux de fraudes de paiement soit demeuré stable pour les entreprises et qu’il ait légèrement augmenté pour les consommateurs, les risques demeurent une priorité pour environ la moitié des entreprises (53 %) et des consommateurs (50 %). En effet, ceux-ci disent que les craintes concernant la fraude et la cybercriminalité ont une incidence sur leurs préférences et leur comportement en matière de paiements.

Même si les Canadiens sont conscients des risques, 64 % des entreprises et 67 % des consommateurs se sentent bien protégés par leur banque, leur coopérative de crédit ou leur fournisseur de carte de crédit lorsqu’ils effectuent des paiements. Parmi ceux qui ont été victimes de fraude de paiement, 57 % des entreprises et 70 % des consommateurs se disent satisfaits de la façon dont leur fournisseur a résolu la situation.

Il est impératif que les Canadiens demeurent vigilants. Bien que le taux de fraude soit demeuré relativement stable en 2021, le taux de tentatives de fraude n’a pas nécessairement diminué. En ce sens, il sera essentiel de faire preuve d’une prudence et d’une diligence accrues à l’égard des paiements pour aider à atténuer les risques.

En bref

Renseignements sur la fraude commerciale

Environ une entreprise canadienne sur cinq déclare avoir été victime d’une fraude de paiement.

Les entreprises canadiennes qui ont été victimes d’une fraude de paiement, quelle qu’en soit la nature, sont minoritaires (à 21 %). Les deux types de fraudes les plus courants parmi les entreprises qui en ont été victimes sont les suivants : « une personne communique avec l’entreprise en prétendant être quelqu’un d’autre et demande de l’argent » (29 %) et « une fraude de paiement par carte de crédit ». Ce dernier type concernait soit un achat non autorisé effectué sur une carte de crédit (18 %), soit la présence d’une transaction non effectuée sur le relevé de carte de crédit (17 %).

Profil des entreprises victimes de fraude de paiement

La moitié des entreprises dit que la fraude et la cybercriminalité ont une incidence sur ses préférences et son comportement en matière de paiements.

Environ la moitié des entreprises (51 %) déclare que la fraude et la cybercriminalité ont une incidence sur ses préférences et son comportement en matière de paiements. Par ailleurs, 50 % de ces entreprises déclarent que leurs employés font l’effort de vérifier la sécurité d’un site de commerce électronique et ne choisissent que des sites de confiance lorsqu’ils font des achats en ligne.

Les entreprises se sentent mieux outillées pour se protéger contre les fraudes de paiement depuis la pandémie.

Dans l’ensemble, les entreprises canadiennes disent qu’elles sont plus conscientes des fraudes de paiement et savent comment s’en protéger depuis le début de la pandémie.

Les pertes financières déclarées relatives aux fraudes de paiement diffèrent entre la fraude liée au commerce interentreprises et celle liée au commerce de détail.

Parmi les entreprises qui ont été victimes de fraude dans le cadre de leurs transactions avec d’autres entreprises, la grande majorité (74 %) déclare une perte de 500 $ ou moins dans les cas de fraude impliquant une perte d’argent. À l’inverse, les entreprises qui ont été victimes de fraude liée au commerce de détail ont subi des pertes financières plus importantes. En effet, 55 % d’entre elles ont déclaré une perte supérieure à 500 $.

Les entreprises se sentent bien protégées par leur banque, leur coopérative de crédit ou leur fournisseur de carte de crédit.

Lorsqu’elles effectuent des paiements, 64 % des entreprises se sentent protégées par leur banque, leur coopérative de crédit ou leur fournisseur de carte de crédit et croient avoir des recours en cas de fraude.

Les entreprises déclarent être très satisfaites de la façon dont les cas de fraude de paiement sont résolus.

Plus de la moitié des entreprises (57 %) qui ont été victimes de fraudes de paiement impliquant une perte d’argent se disent satisfaites du résultat de la résolution. Cette satisfaction s’explique probablement par le fait que la plupart des entreprises nécessitent moins d’une semaine pour régler le problème (68 %) et qu’elles sont habituellement entièrement remboursées par leur banque, leur coopérative de crédit ou leur fournisseur de carte de crédit (60 %).

Les paiements électroniques sont perçus comme étant plus sécuritaires que les paiements papier et par carte.

Dans l’ensemble, les entreprises estiment que les paiements électroniques sont plus sécuritaires que les modes de paiement papier et par carte. Environ la moitié des entreprises estiment que les paiements par commerce électronique (48 %) et les paiements mobiles (45 %) sont sécuritaires pour leurs achats. De même, près de la moitié de toutes les entreprises croient que les paiements mobiles (48 %), les paiements dans les applications (46 %) ainsi que les paiements par commerce électronique (47 %) sont des moyens sécuritaires de recevoir les paiements des clients.

Les entreprises indiquent que leurs employés sont conscients de la fraude, mais qu’il est possible de faire mieux.

La majorité des entreprises indiquent que leurs employés sont au courant des mesures de prévention de la fraude et de la cybercriminalité et qu’ils les appliquent, mais que certains aspects sont à améliorer. Plus de la moitié des entreprises (56 %) affirment que leurs employés limitent habituellement la quantité de renseignements de nature délicate sur l’entreprise qu’ils partagent en ligne et ne les fournissent qu’au besoin. Toutefois, près d’une entreprise sur trois (30 %) mentionne que les employés conservent leurs mots de passe sur leur téléphone intelligent, sur leur ordinateur ou dans un courriel. De plus, 30 % de ces entreprises affirment que leurs employés ont tendance à utiliser le même mot de passe pour tous leurs comptes.

Renseignements sur les fraudes de paiement liées aux consommateurs

Seule une petite minorité de Canadiens ont été victimes de fraudes de paiement.

En ce qui concerne les fraudes de paiement liées aux consommateurs, dans l’ensemble, seulement 12 % des consommateurs ont déclaré avoir été victimes d’une fraude de paiement au cours des six derniers mois, quelle qu’en soit la nature. Les deux types de fraudes les plus courants parmi ceux qui en ont été victimes sont les suivants : « une personne prétend être quelqu’un d’autre ou une entreprise » (40 %) et « une fraude de paiement par carte de crédit » (39 %). Dans les cas impliquant une perte d’argent, la majorité (45 %) a perdu 500 $ ou moins.

Les consommateurs ont davantage confiance en leur capacité à se protéger contre les fraudes de paiement.

Comme les entreprises, les consommateurs s’estiment généralement plus conscients des fraudes de paiement et savent comment s’en protéger depuis le début de la crise de COVID-19. Cette impression est probablement attribuable au fait que plus d’un Canadien sur quatre (27 %) a déclaré avoir été victime de fraude de paiement en 2020.

Attitudes à l’égard de la fraude de paiement depuis le début de la pandémie de COVID-19

Les préoccupations en matière de fraude ont une incidence sur le comportement et les préférences de paiement des consommateurs.

Comme dans le cas des entreprises, les consommateurs indiquent que leurs craintes concernant la fraude et la cybercriminalité ont une incidence sur leurs préférences et leur comportement en matière de paiements. Par exemple, deux Canadiens sur trois font l’effort de vérifier la sécurité d’un site de commerce électronique et ne choisissent que des sites de confiance lorsqu’ils font des achats en ligne. Lorsqu’ils achètent ou vendent des articles en ligne sur des sites de marché entre particuliers (par exemple : Kijiji ou Craig’s List), 33 % des Canadiens utilisent des services de paiement sécurisés comme Virement Interac ou PayPal.

Les consommateurs se sentent protégés contre les répercussions de la fraude.

Même s’ils sont conscients des risques de fraude et de cybercriminalité, deux Canadiens sur trois se sentent protégés par leur banque, leur coopérative de crédit ou leur fournisseur de carte de crédit lorsqu’ils effectuent des paiements et croient avoir des recours en cas de fraude.

Niveau élevé de satisfaction en matière de résolution.

Parmi les 12 % de consommateurs qui ont déclaré avoir été victimes de fraude de paiement, la grande majorité (70 %) ayant déclaré des pertes financières connexes à une banque, à une coopérative de crédit ou à un fournisseur de carte de crédit était satisfaite de la façon dont le problème a été résolu. Cette satisfaction s’explique probablement par le fait que la plupart des Canadiens ont eu besoin de moins d’une semaine pour que leur problème soit résolu (58 %) et qu’ils sont généralement entièrement remboursés (84 %).

Les paiements en argent comptant et les dépôts électroniques sont perçus comme les modes de paiement les plus sécuritaires.

Les Canadiens estiment que les paiements en argent comptant et les dépôts directs électroniques dans un compte bancaire (TEF) sont les modes de paiement les plus sécuritaires. Les jeunes Canadiens sont plus susceptibles que les autres groupes d’âge d’estimer que les paiements mobiles et les paiements dans les applications sont sécuritaires.

En conclusion

Il est essentiel d’assurer la sécurité des paiements afin de favoriser l’innovation dans ce domaine. Les conclusions de cette étude indiquent que plus les Canadiens sont au courant des risques de fraude et d’arnaque, plus ils sont protégés contre ceux-ci. Qu’il s’agisse de la gestion des renseignements personnels ou financiers de nature délicate, de la vigilance à l’égard des communications provenant d’usurpateurs potentiels, de la diligence à propos des paiements non autorisés ou de pratiques exemplaires en matière d’utilisation sécuritaire de la technologie, les entreprises et les consommateurs canadiens doivent rester informés et alertes pour atténuer les risques.

À propos de la recherche

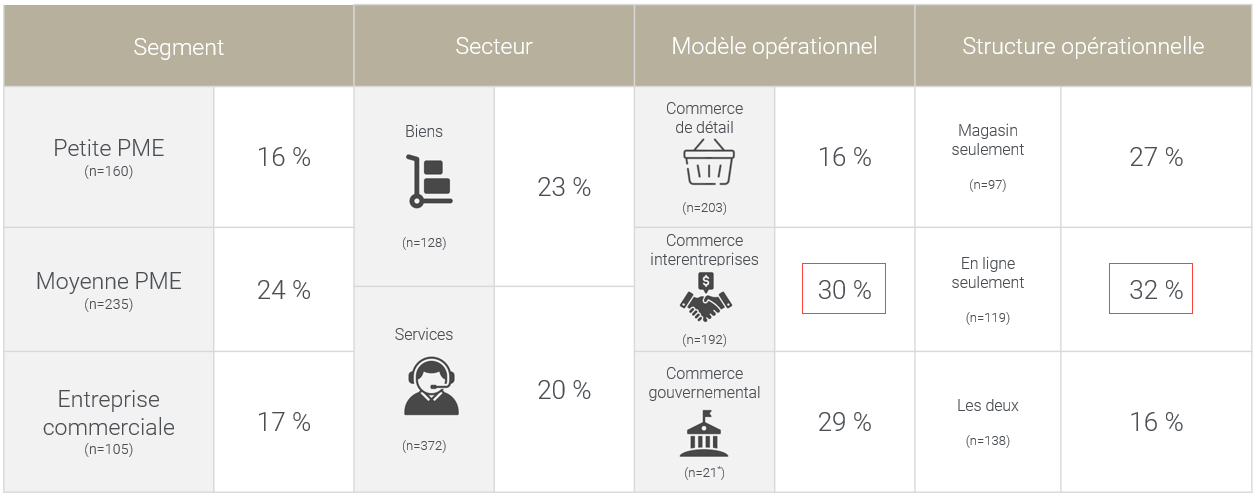

Les conclusions de ce rapport proviennent de sondages sur les tendances des consommateurs et des entreprises en matière de paiements menés en 2021 par Léger et Paiements Canada (phase 2). Remarque : Certains renseignements contenus dans le présent rapport proviennent de phases supplémentaires de l’outil de suivi des sondages. Au total, 500 entreprises canadiennes ont été interviewées en ligne (395 PME et 105 entreprises commerciales) du 23 juillet au 6 août 2021 au moyen du panel en ligne de Léger. Séparément, 1 500 Canadiens ont été interviewés en ligne du 25 juin au 9 juillet 2021 au moyen du panel en ligne de Léger. La marge d’erreur pour ces études était de +/-2,5 %, 19 fois sur 20. L’échantillon est représentatif de la population adulte canadienne à l’échelle nationale.